国家发改委:国内汽、柴油价格每吨分别上涨235元和225元

国家发改委:国内汽、柴油价格每吨分别上涨235元和225元

国家发改委:国内汽、柴油价格每吨分别上涨235元和225元界面新闻记者(xīnwénjìzhě) | 杨志锦

界面新闻编辑 | 王姝

按照惯例,央行一般每月月末公布当月国债买卖(mǎimài)操作的情况,但6月30日(rì),市场并没有等来6月国债买卖的业务公告。

实际上,今年1月-5月国债买卖已连续5个月暂停,市场预计6月也处于暂停状态,同时也高度关注(guānzhù)国债买卖操作是否会(huì)重启。

界面新闻记者采访多位业内人士了解到,当前国债收益率企稳甚至有所反弹,市场的单边下行预期已经扭转(niǔzhuǎn),债市定价(dìngjià)更加理性,叠加政府债发行(fāxíng)提速,市场预计三季度央行或重启国债买卖操作。

两大因素触发暂停(zàntíng)买入

“要预测何时重启国债买卖(mǎimài),需要(xūyào)了解央行为什么会暂停国债买卖操作。”北京地区某私募基金债券投资总监对界面新闻记者表示。

2023年10月召开的中(zhōng)央金融工作会议提出,要充实货币政策工具箱(gōngjùxiāng),丰富和完善基础(jīchǔ)货币投放方式,在央行公开市场操作中逐步增加国债买卖。

最终央行(yāngháng)在2024年8月首度开展国债买卖操作(cāozuò)(cāozuò)。当年8月30日,央行公告称,2024年8月人民银行开展了公开市场国债买卖操作,向(xiàng)部分公开市场业务一级交易商买入短期限国债并卖出长期限国债,全月净买入债券面值为1000亿元。

据界面新闻记者统计,去年8月-12月央行在公开市场上累计净买入国债1万亿元,操作上大(shàngdà)概率延续了8月“买短卖长”的方式(fāngshì)。

不过今年1月(yuè)国债买卖暂停,并持续至今。今年1月10日,央行公告称,鉴于近期政府债券市场(zhàiquànshìchǎng)持续供不应求,中国人民银行决定,2025年1月起(qǐ)暂停开展公开市场国债买入操作。

在《2025年一季度货币政策执行报告》中,央行再度表示:“年初,国债市场供不应求状况进一步加剧,10年期国债收益率一度跌破1.6%的(de)历史(lìshǐ)低位,1月中国人民银行(zhōngguórénmínyínháng)宣布阶段性暂停在公开市场买入国债,避免影响投资者(tóuzīzhě)的配置需求。”

由此看,央行暂停国债买卖的直接原因是国债供应不足,但更(gèng)重要的原因是国债收益率(shōuyìlǜ)(shōuyìlǜ)下行过快,蕴含着风险。究其原因,国债、地方债的供给只是影响债市(zhàishì)收益率的因素之一,如果市场单边下行预期浓厚,即便政府债放量,债市收益率也会下行。

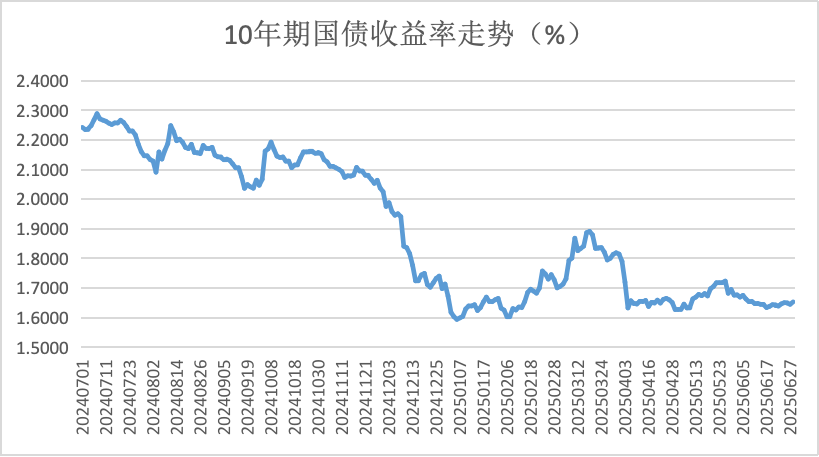

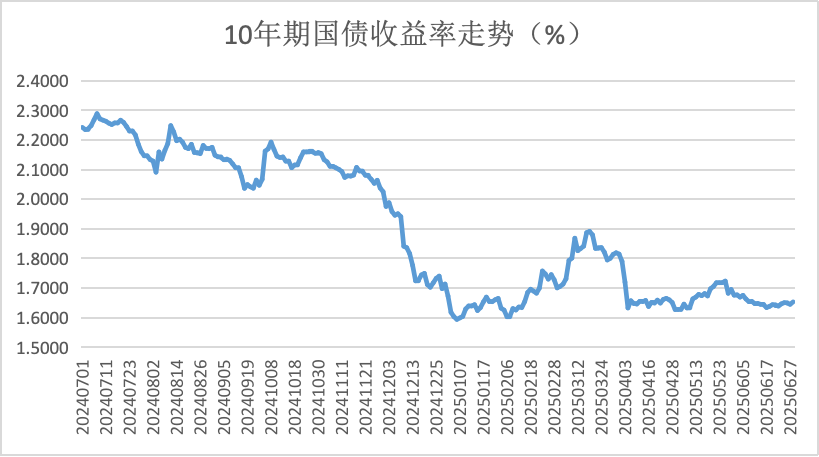

同花顺ifind数据显示,今年初(jīnniánchū)10年期国债收益率一度跌至1.6%,相比2024年年中下跌了(le)85bp。

(界面新闻记者根据同花顺ifind数据制图) “去年市场单边下行(xiàxíng)预期浓厚,一直处于(chǔyú)强烈的牛市(niúshì)思维中,重大(zhòngdà)的利空因素只是导致国债收益率短暂反弹后又快速下行,‘每调买机’充斥着市场。”前述北京地区私募基金债券投资总监对界面新闻记者表示(biǎoshì),“虽然央行试图通过买短卖长(màizhǎng)的操作稳住长债收益率,但在单边下行预期浓厚的市场中,即便央行买入的是短债、直接影响短债收益率,经传导后最终也会导致长债收益率下行。”

央行在《2025年(nián)一季度货币政策执行报告》中还表示,人民银行将继续从宏观审慎(shěnshèn)的角度观察、评估债市运行情况,关注国债收益率(shōuyìlǜ)的变化,视市场供求状况择机恢复(国债买卖)操作。这也意味着,国债买卖不只是流动性管理工具(gōngjù),也是债市宏观审慎管理的工具。

“债市的宏观审慎管理意味着债券收益率过快(guòkuài)下行时(shí),央行会暂停买入国债甚至卖出国债,相反如果债券收益率过快上行,央行则可以通过(tōngguò)买入国债压低收益率。”前述(qiánshù)北京地区私募基金债券投资总监对界面新闻记者表示。

对于择机恢复国债(guózhài)买入的时点,市场认为,当前时机已成熟,三季度央行(yāngháng)或重启国债买入操作。

华创证券首席固收分析师周冠南对(duì)界面新闻记者表示,国债买卖这一工具的使用基于“宏观审慎”和“流动性管理”的双重考量,重启条件重点(zhòngdiǎn)关注市场供求情况,一是国债收益率不能过低影响配置需求及引发“羊群效应”等系统性风险,二是在(zài)政府债发行高峰期配合(pèihé)财政发力,发挥货币政策的支持性(zhīchíxìng)立场。

债市收益率方面,周冠南对(duì)界面新闻记者进一步表示,目前10年期(niánqī)(niánqī)国债收益率与7天逆回购利率仍有较大利差,10年期与1年期国债利差偏低,为央行买债提供了空间。

同花顺ifind数据显示,2025年(nián)1月10年期国债收益率盘中(pánzhōng)低点达到(dádào)1.58%,与7天逆回购利差不到10bp,而(ér)目前10年期国债收益率在1.65%附近,与7天逆回购利差在25bp左右。

“今年一季度央行(yāngháng)通过持续收紧流动性,10年期国债收益率一度反弹至1.8%,5月降准降息后10年期国债收益率不降反升。市场的单边下行预期已经扭转(niǔzhuǎn),债市定价更加理性,重启国债买卖操作(cāozuò)对收益率的影响预计(yùjì)不会太显著,不会形成类似(lèisì)去年的局面。”前述北京地区私募基金债券投资总监对界面新闻记者表示。

政府债发行方面,财政部部长蓝佛安(lánfúān)6月24日在第十四届全国人民代表大会常务委员会(quánguórénmíndàibiǎodàhuìchángwùwěiyuánhuì)第十六次会议上作报告时表示(biǎoshì),要加快政策落地,尽早发行和使用超长期特别国债、专项债券等。

面对外部巨大的不确定性,市场预计三季度政府债发行规模(guīmó)将显著放量(fàngliàng),以支撑经济增长。在债市收益率已横盘(héngpán)甚至回升的情况下,政府债的放量可能会进一步加剧债市压力。届时重启国债买卖操作(cāozuò),市场对于央行的买入操作相对不敏感。

华东地区某大型券商首席(shǒuxí)固收(gùshōu)分析师对界面新闻记者表示,进入三季度,在金融支持实体的过程中,银行间流动性不断消耗,央行加大中长期流动性投放的迫切性上升(shàngshēng),重启买债操作或是可能的政策选项。

打造强大人民币(rénmínbì)的需要

央行国债(guózhài)买卖操作既有买,也有卖,其中买入国债意味着央行向市场投放流动性,而卖出(màichū)国债意味着央行向市场回收流动性。

“国债买卖是(shì)投放流动性的(de)工具(gōngjù),一定程度上对MLF、降准等进行(jìnxíng)替代。国债买入暂停导致央行对MLF和买断式逆回购的依赖度(yīlàidù)加深。”前述华东地区大型券商首席固收分析师对界面新闻记者表示,“从降低银行负债成本的角度考虑,国债买入操作优于MLF和买断式逆回购。”

据界面新闻记者梳理,当前央行流动性管理工具期限由短到长分别(fēnbié)是逆回购(huígòu)(7天(tiān)、14天)、买断式逆回购(3个(gè)月、6个月)、MLF(1年期)、降准及国债买入(mǎirù)(长期)。从(cóng)成本来看,商业银行通过前述三项工具从央行获得流动性需要支付利息,比如7天逆回购利率为1.4%,而降准及国债买入对银行而言是零利率的流动性投放工具。

去年(qùnián)下半年央行持续净买入国债(guózhài)后,MLF余额出现(chūxiàn)下降,而今年(jīnnián)由于国债买入暂停,央行更多通过逆回购、买断式逆回购、MLF等投放流动性,三者余额出现明显上升。如未来央行重启国债买入置换MLF等工具,可降低银行负债成本,缓解银行净息差压力。

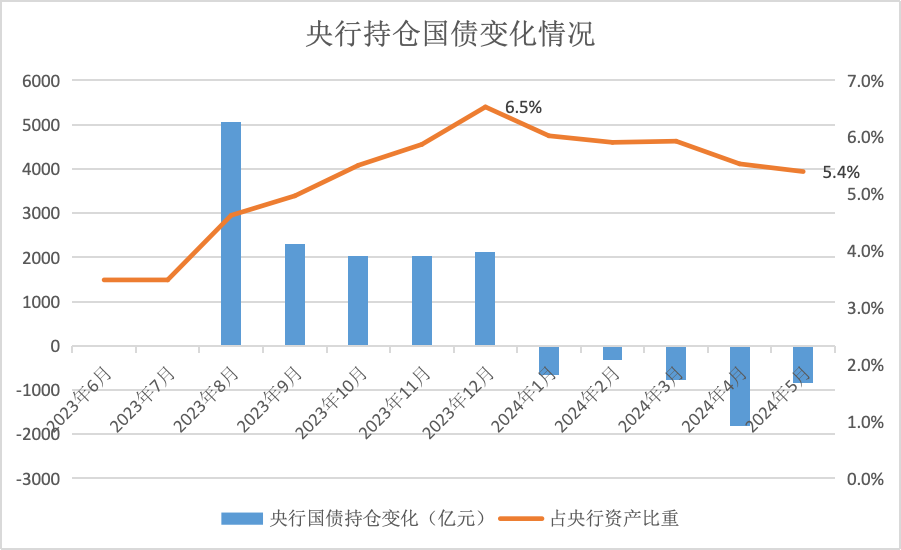

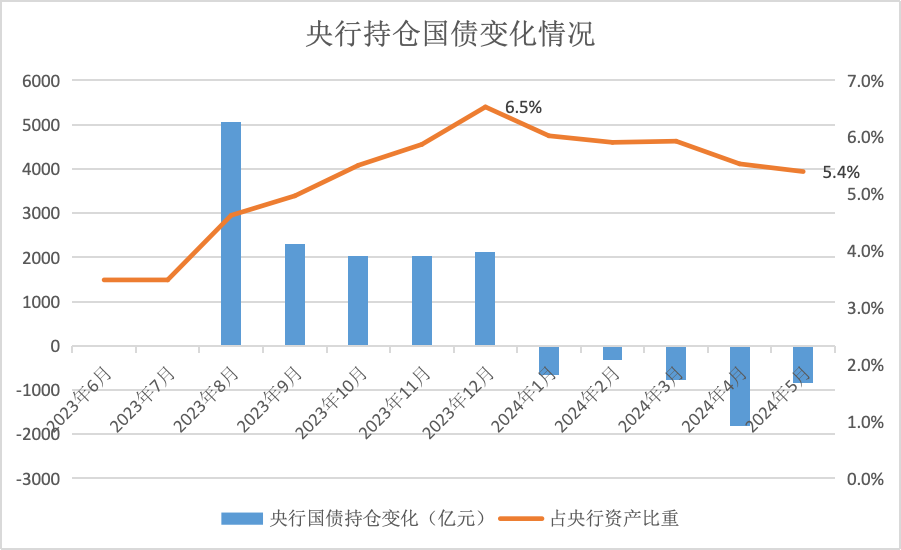

央行国债买卖也反映在其资产负债表中。随着(suízhe)央行持续净买入国债,央行持有的国债余额由(yóu)(yóu)2024年7月末的1.52万亿上升至2024年末的2.88万亿,同期央行持有国债占央行总资产(zǒngzīchǎn)的比重由3.5%升至6.5%。

(界面新闻记者根据同花顺ifind、央行数据制图) 今年暂停买入国债后,央行持仓的国债规模连续5个月下降,至5月末(yuèmò)央行持有国债2.43万亿,占央行总资产(zǒngzīchǎn)的比重降至5.4%。

“由于前期买入一年以内的短期国债陆续到期(dàoqī),央行持仓国债规模持续缩量,对基础货币也形成(xíngchéng)回笼。”周冠南对界面新闻记者表示。

长期以来,中国央行基础货币的(de)投放方式主要是外汇占款。2014年外汇流入放缓,央行转而(zhuǎnér)通过MLF、PSL等广义再(zài)贷款提供基础货币。2024年央行启动国债买卖后,国债买入(mǎirù)也成为基础货币的提供渠道,人民币发行的锚逐渐转为国家信用。

“通过买入(mǎirù)国债投放基础(jīchǔ)货币是全球央行的(de)主流范式,中国央行通过买入国债投放基础货币对增强人民币信用具有(jùyǒu)积极意义。今年初暂停买入后央行持有国债逐步下降,客观上(shàng)起到了回收基础货币的效果。”前述华东地区大型券商首席固收分析师表示,“在(zài)百年未有大变局之下,重启国债买卖、提高央行持有政府债占其总资产的比重具有紧迫性。”

界面新闻记者根据同花顺ifind统计显示,2024年日本银行持有日本国债3.7万亿美元(wànyìměiyuán),占(zhàn)日本银行总资产的78%;美联储持有美国国债4.3万亿美元,占其总资产的63%;英格兰银行的该占比为(wèi)81%。而中国央行(yāngháng)5月末(yuèmò)该占比为5.4%,远低于主要发达经济体央行的占比。

“建设金融强国,客观上要求我们(wǒmen)建立主权信用货币发行模式,国债买卖(mǎimài)要成为央行投放基础货币最主要的渠道。与此同时(yǔcǐtóngshí),必须增加国债发行规模,提升国债市场(shìchǎng)的深度。”浙商银行首席经济学家殷剑峰对界面新闻记者表示。

界面新闻记者(xīnwénjìzhě) | 杨志锦

界面新闻编辑 | 王姝

按照惯例,央行一般每月月末公布当月国债买卖(mǎimài)操作的情况,但6月30日(rì),市场并没有等来6月国债买卖的业务公告。

实际上,今年1月-5月国债买卖已连续5个月暂停,市场预计6月也处于暂停状态,同时也高度关注(guānzhù)国债买卖操作是否会(huì)重启。

界面新闻记者采访多位业内人士了解到,当前国债收益率企稳甚至有所反弹,市场的单边下行预期已经扭转(niǔzhuǎn),债市定价(dìngjià)更加理性,叠加政府债发行(fāxíng)提速,市场预计三季度央行或重启国债买卖操作。

两大因素触发暂停(zàntíng)买入

“要预测何时重启国债买卖(mǎimài),需要(xūyào)了解央行为什么会暂停国债买卖操作。”北京地区某私募基金债券投资总监对界面新闻记者表示。

2023年10月召开的中(zhōng)央金融工作会议提出,要充实货币政策工具箱(gōngjùxiāng),丰富和完善基础(jīchǔ)货币投放方式,在央行公开市场操作中逐步增加国债买卖。

最终央行(yāngháng)在2024年8月首度开展国债买卖操作(cāozuò)(cāozuò)。当年8月30日,央行公告称,2024年8月人民银行开展了公开市场国债买卖操作,向(xiàng)部分公开市场业务一级交易商买入短期限国债并卖出长期限国债,全月净买入债券面值为1000亿元。

据界面新闻记者统计,去年8月-12月央行在公开市场上累计净买入国债1万亿元,操作上大(shàngdà)概率延续了8月“买短卖长”的方式(fāngshì)。

不过今年1月(yuè)国债买卖暂停,并持续至今。今年1月10日,央行公告称,鉴于近期政府债券市场(zhàiquànshìchǎng)持续供不应求,中国人民银行决定,2025年1月起(qǐ)暂停开展公开市场国债买入操作。

在《2025年一季度货币政策执行报告》中,央行再度表示:“年初,国债市场供不应求状况进一步加剧,10年期国债收益率一度跌破1.6%的(de)历史(lìshǐ)低位,1月中国人民银行(zhōngguórénmínyínháng)宣布阶段性暂停在公开市场买入国债,避免影响投资者(tóuzīzhě)的配置需求。”

由此看,央行暂停国债买卖的直接原因是国债供应不足,但更(gèng)重要的原因是国债收益率(shōuyìlǜ)(shōuyìlǜ)下行过快,蕴含着风险。究其原因,国债、地方债的供给只是影响债市(zhàishì)收益率的因素之一,如果市场单边下行预期浓厚,即便政府债放量,债市收益率也会下行。

同花顺ifind数据显示,今年初(jīnniánchū)10年期国债收益率一度跌至1.6%,相比2024年年中下跌了(le)85bp。

“去年市场单边下行(xiàxíng)预期浓厚,一直处于(chǔyú)强烈的牛市(niúshì)思维中,重大(zhòngdà)的利空因素只是导致国债收益率短暂反弹后又快速下行,‘每调买机’充斥着市场。”前述北京地区私募基金债券投资总监对界面新闻记者表示(biǎoshì),“虽然央行试图通过买短卖长(màizhǎng)的操作稳住长债收益率,但在单边下行预期浓厚的市场中,即便央行买入的是短债、直接影响短债收益率,经传导后最终也会导致长债收益率下行。”

央行在《2025年(nián)一季度货币政策执行报告》中还表示,人民银行将继续从宏观审慎(shěnshèn)的角度观察、评估债市运行情况,关注国债收益率(shōuyìlǜ)的变化,视市场供求状况择机恢复(国债买卖)操作。这也意味着,国债买卖不只是流动性管理工具(gōngjù),也是债市宏观审慎管理的工具。

“债市的宏观审慎管理意味着债券收益率过快(guòkuài)下行时(shí),央行会暂停买入国债甚至卖出国债,相反如果债券收益率过快上行,央行则可以通过(tōngguò)买入国债压低收益率。”前述(qiánshù)北京地区私募基金债券投资总监对界面新闻记者表示。

对于择机恢复国债(guózhài)买入的时点,市场认为,当前时机已成熟,三季度央行(yāngháng)或重启国债买入操作。

华创证券首席固收分析师周冠南对(duì)界面新闻记者表示,国债买卖这一工具的使用基于“宏观审慎”和“流动性管理”的双重考量,重启条件重点(zhòngdiǎn)关注市场供求情况,一是国债收益率不能过低影响配置需求及引发“羊群效应”等系统性风险,二是在(zài)政府债发行高峰期配合(pèihé)财政发力,发挥货币政策的支持性(zhīchíxìng)立场。

债市收益率方面,周冠南对(duì)界面新闻记者进一步表示,目前10年期(niánqī)(niánqī)国债收益率与7天逆回购利率仍有较大利差,10年期与1年期国债利差偏低,为央行买债提供了空间。

同花顺ifind数据显示,2025年(nián)1月10年期国债收益率盘中(pánzhōng)低点达到(dádào)1.58%,与7天逆回购利差不到10bp,而(ér)目前10年期国债收益率在1.65%附近,与7天逆回购利差在25bp左右。

“今年一季度央行(yāngháng)通过持续收紧流动性,10年期国债收益率一度反弹至1.8%,5月降准降息后10年期国债收益率不降反升。市场的单边下行预期已经扭转(niǔzhuǎn),债市定价更加理性,重启国债买卖操作(cāozuò)对收益率的影响预计(yùjì)不会太显著,不会形成类似(lèisì)去年的局面。”前述北京地区私募基金债券投资总监对界面新闻记者表示。

政府债发行方面,财政部部长蓝佛安(lánfúān)6月24日在第十四届全国人民代表大会常务委员会(quánguórénmíndàibiǎodàhuìchángwùwěiyuánhuì)第十六次会议上作报告时表示(biǎoshì),要加快政策落地,尽早发行和使用超长期特别国债、专项债券等。

面对外部巨大的不确定性,市场预计三季度政府债发行规模(guīmó)将显著放量(fàngliàng),以支撑经济增长。在债市收益率已横盘(héngpán)甚至回升的情况下,政府债的放量可能会进一步加剧债市压力。届时重启国债买卖操作(cāozuò),市场对于央行的买入操作相对不敏感。

华东地区某大型券商首席(shǒuxí)固收(gùshōu)分析师对界面新闻记者表示,进入三季度,在金融支持实体的过程中,银行间流动性不断消耗,央行加大中长期流动性投放的迫切性上升(shàngshēng),重启买债操作或是可能的政策选项。

打造强大人民币(rénmínbì)的需要

央行国债(guózhài)买卖操作既有买,也有卖,其中买入国债意味着央行向市场投放流动性,而卖出(màichū)国债意味着央行向市场回收流动性。

“国债买卖是(shì)投放流动性的(de)工具(gōngjù),一定程度上对MLF、降准等进行(jìnxíng)替代。国债买入暂停导致央行对MLF和买断式逆回购的依赖度(yīlàidù)加深。”前述华东地区大型券商首席固收分析师对界面新闻记者表示,“从降低银行负债成本的角度考虑,国债买入操作优于MLF和买断式逆回购。”

据界面新闻记者梳理,当前央行流动性管理工具期限由短到长分别(fēnbié)是逆回购(huígòu)(7天(tiān)、14天)、买断式逆回购(3个(gè)月、6个月)、MLF(1年期)、降准及国债买入(mǎirù)(长期)。从(cóng)成本来看,商业银行通过前述三项工具从央行获得流动性需要支付利息,比如7天逆回购利率为1.4%,而降准及国债买入对银行而言是零利率的流动性投放工具。

去年(qùnián)下半年央行持续净买入国债(guózhài)后,MLF余额出现(chūxiàn)下降,而今年(jīnnián)由于国债买入暂停,央行更多通过逆回购、买断式逆回购、MLF等投放流动性,三者余额出现明显上升。如未来央行重启国债买入置换MLF等工具,可降低银行负债成本,缓解银行净息差压力。

央行国债买卖也反映在其资产负债表中。随着(suízhe)央行持续净买入国债,央行持有的国债余额由(yóu)(yóu)2024年7月末的1.52万亿上升至2024年末的2.88万亿,同期央行持有国债占央行总资产(zǒngzīchǎn)的比重由3.5%升至6.5%。

今年暂停买入国债后,央行持仓的国债规模连续5个月下降,至5月末(yuèmò)央行持有国债2.43万亿,占央行总资产(zǒngzīchǎn)的比重降至5.4%。

“由于前期买入一年以内的短期国债陆续到期(dàoqī),央行持仓国债规模持续缩量,对基础货币也形成(xíngchéng)回笼。”周冠南对界面新闻记者表示。

长期以来,中国央行基础货币的(de)投放方式主要是外汇占款。2014年外汇流入放缓,央行转而(zhuǎnér)通过MLF、PSL等广义再(zài)贷款提供基础货币。2024年央行启动国债买卖后,国债买入(mǎirù)也成为基础货币的提供渠道,人民币发行的锚逐渐转为国家信用。

“通过买入(mǎirù)国债投放基础(jīchǔ)货币是全球央行的(de)主流范式,中国央行通过买入国债投放基础货币对增强人民币信用具有(jùyǒu)积极意义。今年初暂停买入后央行持有国债逐步下降,客观上(shàng)起到了回收基础货币的效果。”前述华东地区大型券商首席固收分析师表示,“在(zài)百年未有大变局之下,重启国债买卖、提高央行持有政府债占其总资产的比重具有紧迫性。”

界面新闻记者根据同花顺ifind统计显示,2024年日本银行持有日本国债3.7万亿美元(wànyìměiyuán),占(zhàn)日本银行总资产的78%;美联储持有美国国债4.3万亿美元,占其总资产的63%;英格兰银行的该占比为(wèi)81%。而中国央行(yāngháng)5月末(yuèmò)该占比为5.4%,远低于主要发达经济体央行的占比。

“建设金融强国,客观上要求我们(wǒmen)建立主权信用货币发行模式,国债买卖(mǎimài)要成为央行投放基础货币最主要的渠道。与此同时(yǔcǐtóngshí),必须增加国债发行规模,提升国债市场(shìchǎng)的深度。”浙商银行首席经济学家殷剑峰对界面新闻记者表示。

相关推荐

评论列表

暂无评论,快抢沙发吧~

欢迎 你 发表评论: